記事の詳細

銀行に預けるのとどっちがお得!?生命保険と貯金を比較

貯蓄性のある生命保険に加入するメリットとして、生保会社のセールスレディーが一生懸命アピールするのは、万一の時に安心で且つ、自然にお金も貯まるという事!

確かに、生きても死んでも頼れるという感じで、その効果抜群の高価な積立型や終身型保険に入っておられる方は少なくないでしょう。

実際問題、銀行や郵便局にいくら沢山の預貯金があったとしても、死後にそれが極端に増額するという事はありません。

契約期間中に亡くなれば、いつでもそれだけの保障がされるという事で、運良く行けば、物の100万円も払わないうちに3,000万円という大金が手にできるかも知れません。

予定利率だけを見ると生保の方がお得に見える!?

人間、本当に貯金と保険を比較しなければならないのは、生きていくらのお金が受け取れるのかという事です。

要するに、100万円というお金を10年間銀行に預けるのと、生保会社に預けるのとでは、どちらがお得かという事ですね。

けれど、これは双方の金利を見ると、はっきり言って大差はありません。

もちろん普通預金と定期預金とでは大きく異なる訳で、最低限、定期預金vs生命保険という検討をしなければ意味ないものではありますが、それでも、どちらも年利0.1パーセントを切る事もない変わり、年利1パーセントを超える事もないというのが現状です。

けれど、生保側には、予定利率が0.5パーセントを上回る終身商品は少なくなく、銀行側では、やはり0.3パーセントから0.5パーセント代が目立ちます。

となると、やっぱり保険の方がお得でしょうという事にはなりそうですね。

何と言ってもこちらには、先のような万が一の時の保障も付いています。

比べるまでもないと言われるかも知れませんが、果たして、本当にそうなのでしょうか?

用途の定まった積立型か貯蓄性のある終身への加入

まずは取り敢えず、生命保険のメリットを見てみる事にしましょう。

そもそも生保なら何でもかんでもお金が貯まると思ってはいけません。

実際には、掛け捨てと呼ばれる物も少なくなく、医療保険や収入保障保険を中心に、一般的な定期保険の大半はこれに該当します。

ですので、貯蓄性を望むのであれば、養老保険や個人年金保険、あるいは学資保険と言った初めから用途の定まった積立型か、貯蓄部分を有する終身保険に加入する事は絶対条件なのです。

すると、前者の場合は満期金やお祝い金、もしくは年金という形で、保険期間が終了すると、自動的に貯めたお金が支払われます。

また、後者の場合だと、解約した時点で解約返戻金としてまとまったお金が受け取れる形になるでしょう。

そして、その契約期間中に万が一の事があれば、給付金や保険金として大金を手にできるのです。

これは絶対に銀行や郵便局には真似できないすご技で、やっぱり誰が見ても一目で分かる最大のメリットだと言えます。

利子に所得税が課せられる?

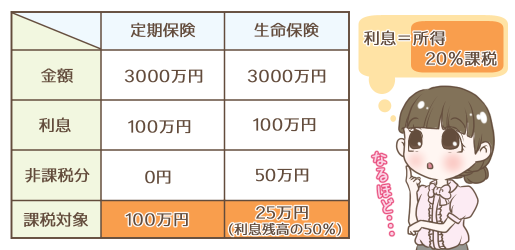

例えば、3,000万円の定期預金の満期を迎え、100万円の利息が付いた形で3,100万円受け取ったとしましょう。

この場合、利子となる100万円は元々なかったお金で、新たに入ったもの、すなわち、所得となります。

そして、20パーセントの所得税が課せられるのです。

しかも、最初から分離課税として、これを差し引いた形で支払われますから、なんと、20万円もマイナスされ、実際に手に出来るのは3,080万円だという訳です。

ところがところが、これが3,000万円の一時払い終身保険だったらどうでしょうか?

仮に3,100万円になって返って来たところで、元本は必要経費であり、本当に死にものぐるいで働いて払い込んでいたものだという見解が成されます。

そこで、利息部分に課税するとしても、その努力に敬意を表し、一定額を控除しましょうというのです。

しかも、その額は中途半端ではありません。

取り敢えず、プラスとなった総額の中から50万円は無条件で非課税!

さらに、その残高を半分に割った額にのみ所得税が掛けられます。

よって、今回のケースですと、(100万円-50万円)÷2で25万円のみが課税対象額となるのです。

利息部分のみが課税対象となるという意味では、一見、どちらも同じに見えますが、実際には、その対象が100万円か25万円かという差は大きいでしょう。

加えて、税金面でお得になると言えばもう一つ二つ、先の通り、生命保険は人生の大切な必要経費ですから、保険料控除というのも受けられますし、相続税の計算の際にも、遺産とは別に基礎控除枠が設けられています。

という事で、月々の保険料として口座引き落としで支払えば、否が応にも貯金ができますし、特に保険大好きで、とにかくどこかしらの生保に入らなくっちゃ、入るのが常識でしょうと思っている日本人には、打って付けの貯蓄方法である事は間違いなさそうですね。

元金が減る心配のないメリット

けれど、銀行に預けてあるお金は、取り敢えず元金が減る心配はありません。

金利がいかほどかによって、増額する額は変わるものの、今日入金した3,000万円を明日引き出しても、全く問題ないというのが預貯金の大きなメリットです。

そんなの当たり前だろうと思われるかも知れませんが、それがそうでないのが保険会社の強かなところ!

もし同じように、一括で納めた保険料を早々に解約しに行くと、付加保険料と呼ばれる自社の必要経費をしっかり差し引いて返金してくれます。

そう、3,000万円が増えるどころか、減っているのです。

その上、少ない掛け金でそれなりの返戻金を謳う貯蓄型商品の多くは、我々が払い込んだ保険料で長期に渡って資産運用し、最終的には好条件の解約返戻金が支払えるという構造になっているため、途中で解約すると元本割れするケースは珍しくありません。

こうした事を考えると、必ずしも生保の方が安心安全でお得という訳でもないのです。

それぞれの生活スタイルに応じて考えるのがベスト

そもそも貯金と言っても、最初から車を買うとか、家を買うためと言ったように、目標を持って始めるものもあれば、いつ何時、まとまったお金が要るか分からないので、その時に慌てなくてもいいようにと、コツコツ貯めるものもあります。

この違いは、貯金vs生保を考える上では非常に重要なポイントで、それによって、どちらがベターなのかがほぼ定まるのではないでしょうか。

少なくとも、いつ、まとまったお金が要るか分からないからという場合には、銀行や郵便局に預けておく方が、引き出しの手続きも容易で、損をしないというメリットは小さくないでしょう。

口座を持つ金融機関での自動引き落とし定期預金なら、保険と同じように、勝手に貯金をしてくれます。

まあもっとも、途中で解約しようと思うと、手続きが面倒で且つ、損をするという思いがあるからこそ、最後の砦として残しておけるとおっしゃる方も多いかと思われますし、考え方は正に人それぞれ。

例えば、相続税対策や年金準備対策における生保を使った貯蓄のメリットはかなりあると思われます。

ただし、それにはある程度長い目で見る事も必要で、日々の生活の貯金という面では、オーソドックスな銀行や郵便局さんとのお付き合いも大切にしておいた方がいいのかも知れないという事なのですね。

こういったお金の相談にも乗ってもらえるのが保険のプロです。

窓口に来店するタイプもあれば、自宅など指定した場所へ訪問してもらえるタイプもあり。

いずれも相談料は完全無料なので、相談だけでも・・・という方におすすめです。

保険見直し本舗以外にも、無料で相談できるサービスを下記にて紹介しています。

こちらも参考にされてみてくださいね。