記事の詳細

年収103万円超えるとどうなる?税金と学生のアルバイトの掛け持ち

例えアルバイトやパートであっても、その労働に対しての報酬を得た瞬間、所得を得た事になり、納税の義務が課せられます。

とは言われても、高校生で、学校終わりにちょこっと働いているような人だと、税金を払っているという感覚など、ほとんどない事でしょう。

それどころか、フリーターで、ガッツリ稼いでいる人の中にも、案外気が付いていない人は多いのではないでしょうか。

月収5万~8万の学生の納税は?

ただ、この場合、月の収入が5万から8万くらいの学生さんの方は、実感がなくて当たり前!

元々納めていないものを納めているなんて思う方がおかしいというもので、正当なる感覚です。

それに対し、毎日長時間仕事をしているフリーターさんの方は、やはりいささか注意散漫と言えるでしょう。

次回の給料日に是非一度、じっくり明細書を見てみて下さい。

おや、何だこれ?っと思われるはずですよ。

と、こんな話をすると、学生だから税金を納めなくてもいいのかと思われるかも知れませんが、決してそんな事はありません。

最初に書いた通り、対価を得た瞬間から、全ての人に納税の義務は生じます。

なぜなら、それが日本という国家であって、それで国民の生活を支えている部分が大きいからです。

年収103万円以下であれば課税対象から外される?

小学校の頃に習った通り、納税は日本人の義務ですから、文句を言えた義理ではありません。

しかし、どんなに一生懸命働いても、それが丸ごと自分の懐に入らないのでは、嫌になる人も大勢います。

ましてや、頑張ったら頑張った分だけ、自分にご褒美を上げたいというのが人情というもの!

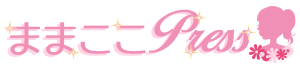

そこで、お国としても、成人一人が最低限1年間生活して行くのに必要な、いわゆる経費として38万円までは、非課税としましょうと定めていて、これがいわゆる基礎控除です。

されど、これでは月割りすると、わずか3万円余りと、あまりにも少なすぎて、実際にはとても生活できる金額ではありません。

という事で、それプラス、勤労し、収入のある人については、65万円も別途非課税にしますよと規定しています。

これが所得控除と呼ばれる部分ですね。

そうなると、38万円+65万円で、103万円までは、税金が掛からない事になります。

そう、これこそが、パートに勤しむ主婦たちの間でよく耳にする節税のためのボーダーラインだったんですねぇ!

よって、フリーターはもちろん、大学生でも高校生でも、とにかく年収103万以下に抑えれば、課税対象から外されます。

その代わりに、それを1円でも上回れば、税金を払わなければならなくなるという仕組みなのです。

年収104万円の場合の課税額は?

何がなんでも税金を払いたくなければ、バイトはほどほどに頑張って、年間103万円を超える所得は得ない事です。

ちなみに交通費は元々非課税ですから、例え新幹線の定期代をもらっていたとしても、気にする必要はありません。

ですので、知り合いのお店などに勤める時は、話し合いで、時給は安め、不足分は交通費で支給しましょうというケースもあるんですね。

けれど、たまたま残業などが多くて、103万超えしてしまったというような事はよくあります。

それに、それより先に、誰だって、少しでも沢山お金は欲しいですから、働けるなら働こうと思うのが普通でしょう。

結果、規定額を超過してしまって税金を持って行かれるというのは、何とも悔しいものです。

という事で、残念ながらしくじってしまい、不運にも、104万円の年収になってしまった場合は、いくらくらいの課税になるのでしょうか?

その計算は至って簡単で、総額から103万円を引いた額に10パーセント、即ち、0.1を掛ければいいだけです。

よって、この場合ですと、「(104万ー103万)×0.1 」となり、答えは1,000円!

しかも、1年分で1,000円ですから、1ヶ月わずか80円ほどと、なんと、缶ジュースより安いではありませんか!

これなら何も、それほど真剣になって考えずとも、働きたいだけ働けばいいんじゃないのっという気がします。

勤労学生控除の前の落とし穴

基本的に、正社員であろうが、非正規雇用であろうが、派遣社員であろうが、非課税額に差はありません。

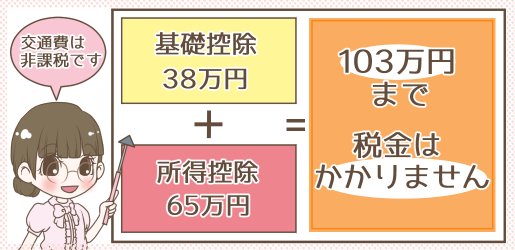

ただ、大学生については、さらにもう一つ、勤労学生控除というのがあって、追加で27万円までが非課税対象!

即ち、130万円までが納税を免れる範囲となります。

これなら尚更の事、時間が許す限り稼ごうという事で、大学が休みの日などは、フルタイムでシフトに入られる方もおられるかと思いますが、実はここに大きな落とし穴が待ち構えているという事を知っておく必要性は大でしょう。

というのも、実は先ほどの全ての人の免税のボーダーラインというのは、別途、扶養家族のボーダーラインという大きな意味を持ち合わせているからです。

つまり、単に自分に納税義務が課せられるだけでなく、親の税金が上がるという事。

それも、こちらは1,000円・2,000円という可愛らしいものではありません。

多くの場合、最低でも1ヶ月当たり7,000円ほどの増税になってしまうのです。

何しろ、子供が丸ごと親のすねをかじっているという図式があれば、その子の最低限の生活を見ている事が証明され、38万円の基礎控除が認められます。

ところが、我が子が頑張っている事が明らかになると、それがなくなってしまい、その分の税額が値上がりしてしまうのです。

もっと分かりやすく言えば、低所得者でいれば、自分も世帯主であるお父さんかお母さんのどちらかも基礎控除が認められるのですが、それに失敗すると、両方で税金を払わなければならなくなるという訳です。

確定申告のメリット

税金というのは、本当に知らなければ損をするという話が沢山あります。

その代わりに、反対に、知っていれば得をする話も満載!

その一つが、確定申告をするメリットです。

サラリーマンの場合、月給やボーナスを合算し、1年間にどのくらいの所得を得るかをあらかじめ予測し、そこからその年の所得税を弾き出したものを、12ヶ月の分割払いという形で給料天引きによって納税します。

実は、このシステムが、多くの会社では、アルバイトやパートにも当てはめられていて、非課税額一杯一杯の数値を12ヶ月で割ると、8万6,000円弱ですから、それ以上の手取りがある月には、親切にも、所得税を天引きしてくれます。

そう、長時間働いて高収入を得ているフリーターが、毎月きちんと税金を引かれている理由は、ここにあったのです。

ただ、学生の場合だと、夏休みや年末年始など、たまたま学校の長期休みの期間のみ、勤務日数や時間が増え、手取りが増える事がよくあります。

それでも、今月は一定額を超えたというだけで、半ば強制的に納税させられるのです。

トータルすれば、年収103万や130万には程遠いのにも関わらずですよ、こんな納得の行かない話はないですよね。

そこで、そういう事があった場合には、確定申告する事により、一度納めた税金が還付される仕組みになっています。

さらに、フリーターの方の中には、完全に独立し、国民健康保険や年金を払っておられる方も多い事でしょう。

そうなると、その分も必要経費として控除されるのですが、それもバイト先では手続きしてもらえません。

やはり自分で申告する事により、年に20万円ばかり返金されて来るのです。

という事で、個人事業主には程遠い自分たちも、白色申告する事により、払い過ぎた税金が返してもらえるという事を知っておく事は絶対ですね。

裏技はダブルワーク(バイトのはしご)

知って得をするアルバイトの税金の話と言えばもう一つ、掛け持ち(はしご)で税金を払わずにガッツリ稼ぐという方法があります。

実は、これは裏技とも言える手段なのですが、とにかく1ヶ所の勤務先での手取りが、9万円ほどになれば、明らかに年収103万を超えるという事で、所得税が天引きされる訳ですね。

だとしたら、同じ9万円稼ぐにも、複数の職場で所謂掛け持ちという形を取れば、完全に非課税対象になれる訳です。

もちろんバレないという保障はなく、万が一見付かれば、しっかりと追徴課税される事にはなりますが、幸いにも、その確立はかなり低いと見られます。

ですので、特に配偶者控除の対象となる妻や扶養控除の対象となっている娘、あるいは息子が、この方法を採れば、明らかに事は優位に運ぶでしょう。

ただし、自立しているフリーターの場合は、このパターンでも、やはり確定申告をした方が、最終的には社会保険などが考慮され、お得になるものと思われます。