記事の詳細

どれくらいの差額が生まれる!?自動車保険と使用目的の変更

自動車を保有していないで契約できる自動車保険として、ドライバー保険というものがあります。

これは他車運転特約といった、自動車保険の中の特約を独立させて適用したサービスとも言えるのですが、このドライバー保険を除く、全ての自動車保険は、契約の際に所有する自動車の車検証記載のデータ、走行距離と車種や排気量、運転免許証などのデーターが必要になります。

事故の確率で決まる!乗る回数と距離と保険料

交通事故の確率が上がるときは、どんな時でしょうか?

それは、自動車に乗る回数と距離に応じて変わってきます。

例えば、日常使用といっても、買い物等では100キロ以上遠距離を走行することは考えにくいですし、通勤通学や送迎などで使用するケースは、毎日乗る可能性が非常に高いです。

この場合、買い物で使う場合と通勤では、1日で自動車に乗る回数に差が出てくる事になります。

特に乗る回数が多いというのは、最低隔日で1回程度の買い物に比べ、毎日朝夕2回の使用では、通勤通学の方が交通事故の確率が高いです。

これが業務使用となった場合、対象は商用車じゃなくとも、仕事で車を使用するというのは、走行する距離もバラバラなだけではなく、見知らぬ土地を仕事上の都合で走行する可能性は高いです。

そのため運転者の年齢を限定したり、一般家庭の割引率をそのまま適用させられません。

しかし、無事故が長く続いた場合、契約上一般家庭向けの契約よりは、割引率は非常に高いのが特徴です。

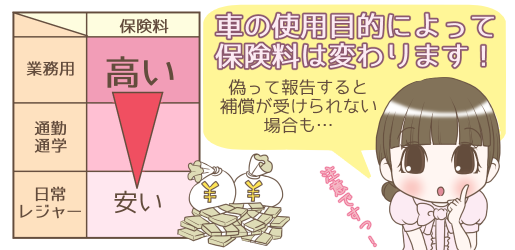

単純に保険料だけを考えた場合、日常やレジャー使用で、週5日以内で1日に乗る回数が2回未満の場合が一番保険料は安く設定され、そこから通勤・通学使用、業務使用の順で保険料は高く設定されるのが普通です。

保険料は、同じ走行距離、車種であっても使用目的に応じて、差額が生じるということですね。

走行距離とレジャーの関係

例えば、滅多に乗らない自動車でも、趣味で週末にレジャーで100キロ走行をしている家庭はどうでしょうか?

仮に毎週往復160キロの走行を1年間した場合、1ヶ月4週として考えると、年間40回くらいは車を運転し、6,400キロに相当します。

実は自動車保険の日常使用とは、月に300キロくらいを想定しており、年間3,000キロ~5,000キロを標準としていることが多いです。

上記の例では、これに日常使用として買い物とか、雑用で車を運転する距離も加わるので、結果として、日常使用であっても週末に長距離を走っている場合は、やはり保険料には影響が出てきます。

具体的には、これは自動車保険の契約の際に申告する、現在の走行距離でわかることになります。

通勤・通学使用とは、基準が片道10キロ未満の場合で最低の走行距離として、これを30日で考えていますから、単純に通勤通学だけでも、通勤距離10キロの場合、月間往復600キロの走行をしている計算です。

しかも大型連休以外は毎日使用していますから、12ヶ月で見ると、通勤通学だけでも7,200キロ走行となりますから、走行距離で見た場合、やはり交通事故の確率は、日常使用よりも高くなる可能性があるんですね。

年間走行距離が最も大きな比重を占める

当然、1年契約では、毎年この使用目的の変更、走行距離の申告などは義務となっていますから、虚偽の申告は不可能です。

仮に、途中で通勤通学で使用する機会が増えたからといって、週5日以内で、隔週など特定の条件を満たせば、保険契約には大幅な変更はありません。

ただしそれ以外は、保険料には差額が生じるために、翌年から改めて保険料の算出が行われ、差額分を上乗せした保険料を納めることになります。